2016.04.25

レポート

「FinTech」がもたらすもの~欧米の事例とセキュリティからの考察~(2016年4月19日 第55回JIPDECセミナー)

欧米の事例から考えるわが国の「FinTech」

株式会社野村総合研究所

IT基盤イノベーション本部 デジタルビジネス開発部

グループマネージャー 上級研究員

城田 真琴 氏

FinTechとは何か?なぜ今なのか?

FinTechとは「Finance」と「Technology」を組み合わせた造語であり、言葉としては10年以上前から使われている。新しい金融サービスを指すこともあればそれらを提供する企業を指すこともあり、明確な定義はまだない。

FinTechとは具体的には、海外送金や決済といった金融業にP2P、スマートフォン、ビッグデータ等の新旧ITを掛け合わせ、低コストの海外送金、スマホ決済、ビッグデータ融資などを行うことを指す。

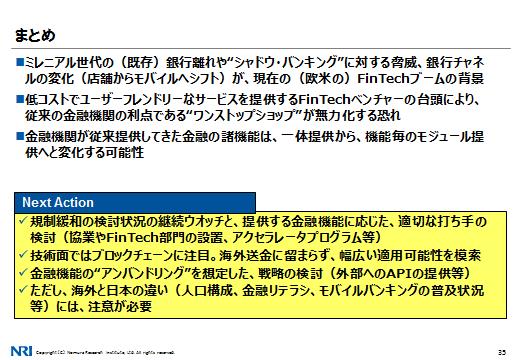

このように、言葉も利用技術も以前からありながら何故今「FinTech」が注目されているかというと、従来のFinTech企業は金融サービスを提供する大手ITベンダーを指していたが、最近ではベンチャー企業を意味することが多いこと、従来のFinTechは金融機関にとってパートナーであったが現在はディスラプターになったこと、開発対象も従来のバックエンド中心からフロントエンドにシフトしているという革新に依るところが大きいだろう。また、欧米ではリーマン・ショック以降の金融機関に対する不信感の広がりや、銀行へのアクセスチャネルが店舗からモバイルバンキングへと移り、モバイル専業銀行が2011年頃から相次いで誕生してきていることもFinTech普及の重要な背景である。

台頭するFinTechベンチャー

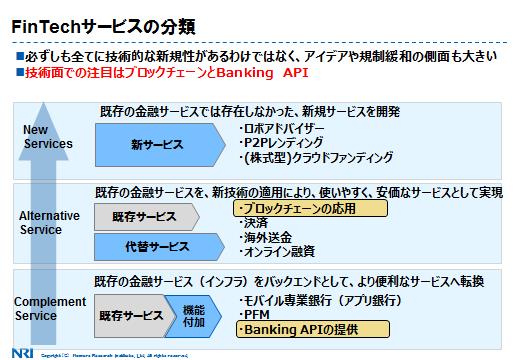

FinTechサービスは1.ロボ・アドバイザーやP2Pレンディング(マーケットプレイスレンディング)、クラウドファンディングといった、既存の金融サービスでは存在しなかった、新規サービス開発(New Services)、2.決済や海外送金等の従来からあった金融サービスにブロックチェーン技術を応用するような、既存の金融サービスを新技術の適用により、使いやすく、安価なサービスとして実現するもの(Alternative Service)、3.PFM(Personal Financial Management:個人財務管理)など既存の金融サービス(インフラ)をバックエンドとして、より便利なサービスへ転換するもの(Complement Service)に大別できる。

New Servicesの代表例として、Nutmegが提供するロボ・アドバイザーは資産運用業務をソフトウェアが自動で行うことにより従来の資産運用会社に比べ安価な手数料を実現するもので、LendingClubが提供するサービスは徹底的なデータ活用を行い、独自のアルゴリズムで借り手の信用力を算出し、信用力の高い順にランク付けを行うことによって費用比率を低く抑え、低金利(借り手)、高利回り(貸し手)を実現している。Alternative Serviceの代表例であるTransferWiseは海外送金版Skypeともいうもので、同一国内の送金者と受け手をマッチングすることで、銀行を介する場合に比べ送金手数料の大幅な引き下げを実現している。FinTechベンチャーの特徴は、個人向けの資産運用や融資、決済などフロントエンドシステム中心に特定領域に絞り、新技術を駆使したユーザーフレンドリーで付加価値の高いサービスを提供している点である。こうした1つのサービスに特化したFinTechベンチャーの台頭によって、大手銀行が従来提供してきた預金、送金といった金融の諸機能の一体的な提供は、機能毎のモジュール提供へと変化していくだろう。

既存金融機関の対応策

海外金融機関のFinTech対応策は1.買収、2.提携、3.コーポレートベンチャーキャピタルといったベンチャーファンドの設立、4.ベンチャー育成のためのアクセラレータプログラムの提供、5.自社内にFinTech部門を立ち上げる、といった方策に分けられる。

アクセラレータプログラムとは、金融機関が解決したい具体的な課題解決に向けたものなど革新的なアイデアを持つ起業家やスタートアップに対し、コ・ワーキングスペースやメンターシップ等を提供し、支援することを目的としている。

コーポレートベンチャーキャピタルは主に銀行が行っているが、Amex(カード)やAXA(保険)なども行っている。さらに、ベンチャーと同等のサービスを始めた既存金融機関もみられ、これらは高い信用力と確固たる基盤を生かして急激にシェアを拡大している。

日本におけるFinTechの方向性

日本の金融機関の多くが専門組織を立ち上げ本格的にFinTechに参入しつつあるが、欧米との違いに注意することが必要だ。

米国はミレニアル世代(1980年~2000年生まれ)が40%を占めており、モバイルバンキングの普及も日本よりも進んでいる。さらに日本における個人のリスク性資産の保有割合は依然低水準で、欧米に比べて銀行に対する信頼が厚い。ロボ・アドバイザーのようなサービスが日本市場でどの程度受け入れられるのか疑問の余地がある。とはいえ、日本国内ではFinTechを巡る規制緩和は着実に進んでおり、2016年度中にはオープンAPIのあり方に関する報告もまとめられる見込みであり、金融市場にとって看過できない動向であることは間違いない。また、英国政府はキャメロン首相の肝いりで国策としてFinTechを推進するほか、シンガポールやオーストラリアも国際的な金融センターの位置を狙っている。今後ますますFinTechの動向を注視する必要があろう。